FC Bayern Finanzen und Transfers – Wunsch und Wirklichkeit

Das Geschäftsjahr 2020/21: Gegenwart düster, Ausblick unsicher, Strategie konservativ

Bereits im letzten Winter hatte FC-Bayern-Finanzvorstand Jan-Christian Dreesen auf der Jahreshauptversammlung des Vereins die Geschäftszahlen für das Geschäftsjahr 20/21 vorgestellt, vor einigen Wochen ist der offizielle Jahresabschluss des „FC Bayern AG Konzern“ im Bundesanzeiger veröffentlicht worden, und soeben hat sich der Verein die Möglichkeit für weitere Einnahmen aus der Champions League verbaut.

Die erfreulichste Nachricht zuerst: Auch im Geschäftsjahr 2020/21 (GJ 20/21) erzielte der FC Bayern trotz aller Widrigkeiten rund um COVID-19 unverändert einen Gewinn, beendete das GJ also in den schwarzen Zahlen. Zwar fiel der Konzernumsatz des „FC Bayern AG Konzern“* um ca. 15% auf € 635,5 Mio. gegenüber dem bisherigen Höchststand von € 750 Mio. im GJ 18/19. Gleichwohl erzielte der Verein nach Steuern einen positiven Jahresüberschuss von € 1,9 Mio., der damit zwar so gering ausfiel wie seit zehn Jahren nicht mehr, allerdings unverändert positiv blieb, im Unterschied beispielsweise zu solch illustren Namen wie dem FC Barcelona (€ 591 Mio. Umsatz / € -480 Mio. (sic!) Gewinn), dem BVB (344,5/-73), Juventus Turin (450/-210) oder auch Manchester United (494/-92), die im GJ 20/21 alle mehr oder weniger massive Verluste registrieren mussten; Real Madrid (653/0,9) und Manchester City (680/2,8) sortierten sich ungefähr auf Augenhöhe mit den Bayern ein, Liverpool (584/-5,8) lag leicht dahinter (alle Angaben in Mio. €).

*Konzern in Abgrenzung zur AG bedeutet inklusive aller Tochterunternehmen wie FC Bayern Basketball GmbH, Allianz Arena München Stadion GmbH, FC Bayern Media Lab GmbH und einigen weiteren – also der „ganze“ Wirtschaftsbetrieb des FC Bayern und nicht nur die Fußball AG.

Einnahmen

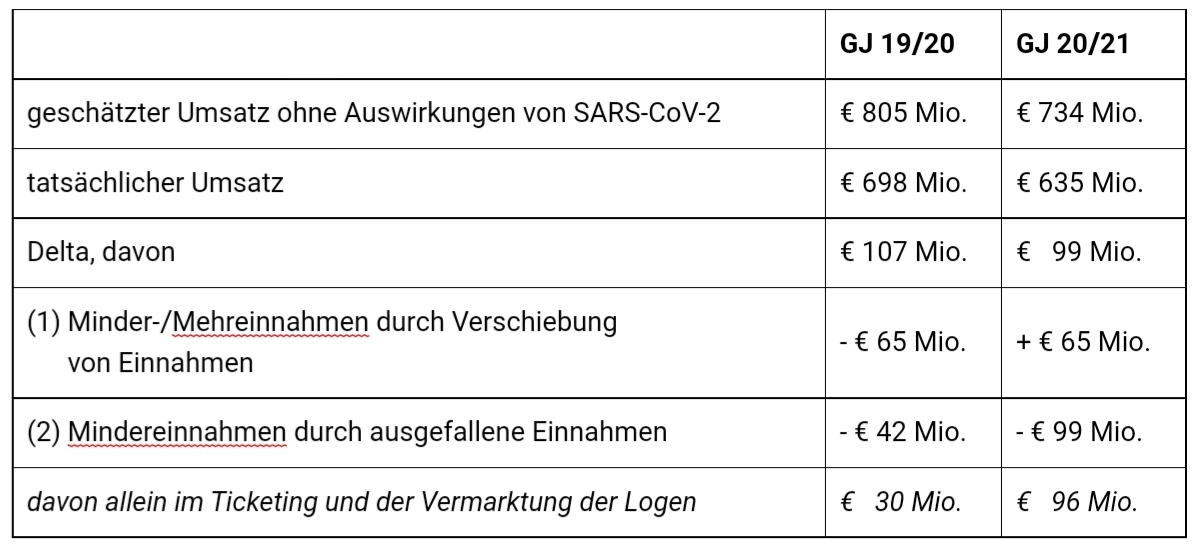

Allerdings unterliegen diese € 635,5 Mio. Umsatz einem covidbedingten Sondereffekt. Denn in einer COVID-19-bereinigten Umsatzbetrachtung gehörten ca. € 65 Mio. dieser Summe eigentlich noch ins GJ 19/20 und hätten damit den Umsatz im GJ 20/21 auf den niedrigsten Wert seit fünf Jahren geschmälert (siehe Abb. 1).

Anmerkung: Die in diesem Artikel gezeigten Schautafeln stammen aus der Präsentation von Herrn Dreesen auf der Jahreshauptversammlung im November 2021. Die finalen Werte laut Geschäftsbericht aus dem März 2022 können bei einzelnen Positionen um einige Millionen Euro nach unten oder oben abweichen, beeinflussen die in diesem Artikel vorgenommenen Betrachtungen und grundsätzlichen Schlussfolgerungen aber nicht wesentlich.

Zu erklären ist diese signifikante Einnahmenverschiebung, die das GJ 20/21 optisch in den Büchern noch einigermaßen ordentlich dastehen lässt, insbesondere mit einer Reihe coronabedingter Spielverlegungen aus dem GJ 19/20 in das GJ 20/21. Das Geschäftsjahr der Bayern (und fast aller anderen Vereine, nicht nur in Deutschland) endet stets am 30.06. eines Jahres, in sehr opportuner Übereinstimmung mit dem europäischen Saisonkalender. Normalerweise sind alle relevanten Wettbewerbe einer Saison vor diesem Stichtag bereits komplett ausgespielt und entschieden (Liga, Pokal, Europapokal) und fallen damit in den Büchern in das Geschäftsjahr der Saison, in der sie stattfinden. In der Saison 19/20 jedoch fand die Endrunde der Champions League bekanntlich erst im August 2020 und damit bereits im neuen Geschäftsjahr statt, dito das DFB-Pokalfinale, welches im Juli 2020 stattfand.

Nur allein bei den Einnahmen aus dem Spielbetrieb der Fußball AG* sorgten diese Spielverlegungen nach der Rechnung des FC Bayern, der anders als die meisten anderen Vereine sämtliche Antritts- und Prämiengelder aus den Pokalwettbewerben als Einnahmen aus dem Spielbetrieb klassifiziert (statt als aus Sponsoring und Werbung), für Mehreinnahmen von € 44 Mio. im GJ 20/21, die unter Normalbedingungen eigentlich im vorherigen Geschäftsjahr angefallen wären (siehe Abb. 2). Dies sind genau die verspätet angefallenen Einnahmen, die der FC Bayern an Prämien für seine siegreiche Champions-League-Endrunde in Lissabon und das DFB-Pokalfinale generiert hat.

*Hier und im folgenden beziehe ich mich bei der Erörterung der einzelnen Einnahmen- und Ausgabenpositionen auf die Fußball AG (und nicht den Konzern), also den reinen Fußballbetrieb ohne die weiteren Unternehmensteile.

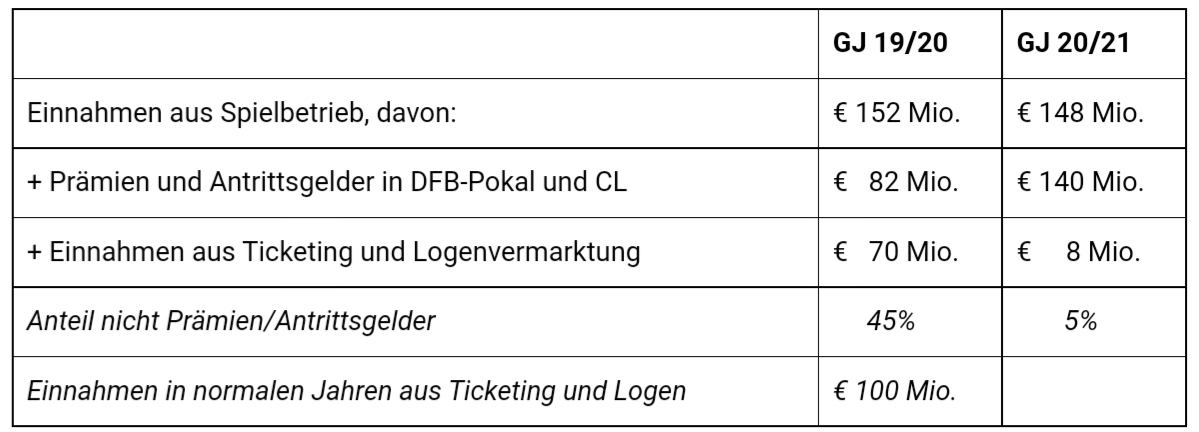

Aufgrund dieser Verschiebung lagen die Einnahmen aus dem Spielbetrieb der AG mit € 152,5 Mio. im GJ 19/20 und € 148 Mio. im GJ 20/21 zwar vordergründig ungefähr gleichauf, jedoch betrugen die Antritts- und Siegprämien im GJ 19/20 nur rund € 82 Mio., aber € 140 Mio. im GJ 20/21 aufgrund der dort effektiv fast zweimal ausgespielten Champions League sowie den beiden Supercup-Spielen und dem teilweise verlegten DFB-Pokal.

Im Klartext heißt dies, dass es zwischen den beiden betrachteten Geschäftsjahren nicht nur zu der bereits angesprochenen Verschiebung von ca. € 44 Mio. Einnahmen aus dem Spielbetrieb gekommen ist, sondern auch, dass sich im GJ 20/21 nur ca. € 8 Mio. der Einnahmen aus dem Spielbetrieb nicht aus Prämien in den Pokalwettbewerben rekrutierten (€ 140 von 148 Mio. Prämien), während es im Jahr davor noch ca. € 70 Mio. waren (€ 82 von 152 Mio. Prämien) – und dieser Betrag war bereits coronageschwächt. In einer normalen Saison nimmt der FC Bayern ungefähr € 100 Mio. mit dem Ticketing und der Vermarktung von Logen im Spielbetrieb ein. Diese Beträge sind seit März 2020 und bis vor kurzem über einen Zeitraum von knapp zwei Jahren fast vollkommen weggebrochen, was die massiven Auswirkungen der pandemiebedingt leeren Stadien auf die Einnahmensituation im Profifußball noch einmal anschaulich verdeutlicht.

Um einiges heller stellte sich hingegen das Bild der Einnahmen der AG aus Sponsoring und Vermarktung dar (siehe Abb. 3).

Die Sponsoring-Einnahmen waren im GJ 20/21 so hoch wie nie zuvor. Auch hier trat ein Verschiebungseffekt ein, die Einnahmen profitierten von der durch die Spielverlegungen spätere Erbringung von Sponsoringleistungen und Werbemaßnahmen. Anders als so mancher anderer Verein kann der FC Bayern zudem in diesem Bereich auf den großen Pluspunkt verlässlicher Einnahmen von treuen Partnern bauen:

Sponsor Laufzeit Jahresbetrag Adidas (Ausrüster) 30.06.2030 € 60.000.000 Audi (Hauptsponsor) 30.06.2029 € 55.000.000 Telekom (Trikotsponsor) 30.06.2023 € 45.000.000 Qatar Airways (Ärmelsponsor) 30.06.2023 € 20.000.000 (geschätzt) Allianz (Stadionname) 30.06.2041 € 6.000.000

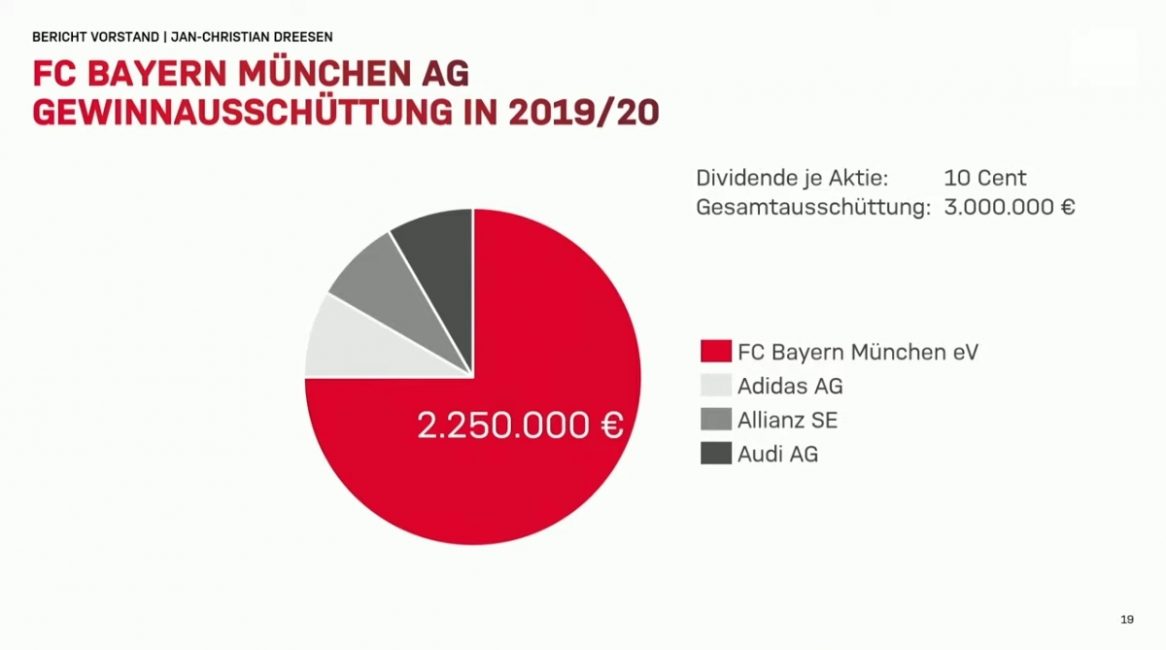

Mit diesen Einnahmen und denen von zahlreichen weiteren Partnern liegt der FC Bayern im europäischen Vergleich bei den Einnahmen aus Sponsoring und Werbung an der Spitze. Kein anderer Verein nimmt aus dieser Quelle so viel ein. Anders als die Legende besagt, entziehen diese Partner dem Verein auch nicht jedes Jahr in einem nennenswerten Umfang Kapital durch ausgeschüttete Dividenden. Im GJ 20/21 belief sich die ausgeschüttete Dividende der Fußball AG auf ca. € 3 Mio., wovon gut 75% auf den e. V. und knapp 25% oder € 750.000 auf die Kapitaleigner um Adidas, Audi und Co. entfielen, ein für den FC Bayern sicherlich zu verschmerzender Betrag (GJ 19/20: € 3,75 Mio) (siehe Abb. 4).

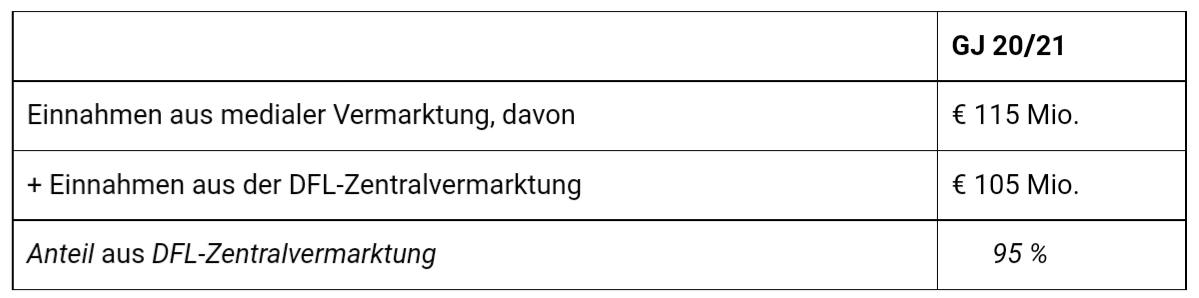

Auf dem Gebiet der medialen Vermarktung herrschte für die Bayern aufgrund der langfristigen TV-Verträge der DFL und der Möglichkeit der Bundesliga, in der Saison 19/20 alle angesetzten Spiele zwar teilweise zeitverschoben, aber dennoch vollständig auszuspielen, eine gewisse Konstanz der Einnahmen. Von den knapp € 115 Mio. im GJ 20/21 hier erzielten Einnahmen sind ungefähr 95% auf die Einnahmen aus der DFL-Zentralvermarktung zurückzuführen. Die Zentralvermarktung der Medienrechte sorgt zwar einerseits für ein hohes Maß an Verlässlichkeit und Kalkulierbarkeit für die Vereine der Bundesliga, beschränkt aber, wie die 95% Anteil zeigen, mutmaßlich markenstarke und global attraktive Vereine wie den FC Bayern in ihren Möglichkeiten, ihre Markenstärke weltweit medial noch rentabler zu monetarisieren.

Erstaunlich erfreulich stellte sich die Einnahmenentwicklung beim Merchandising dar, wo ein Umsatzrückgang im stationären Einzelhandel aufgrund der pandemiebedingten Schließung vieler Fanshops durch ein überproportionales Wachstum im Onlinehandel überkompensiert werden konnte (€ 100 Mio., +10 Mio.) (siehe Abb. 5).

Der SARS-CoV-2-Effekt auf den Umsatz

Abbildung 6 zeigt den totalen COVID-19-Effekt auf die Einnahmen der Bayern auf, aufgeschlüsselt nach zwei unterschiedlichen Faktoren. Diese sind:

(1) der bereits mehrfach thematisierte Verschiebungseffekt von bestimmten Einnahmen aus dem GJ 19/20 ins GJ 20/21; und

(2) der Ausfalleffekt von Einnahmen, die aufgrund der Pandemie gar nicht erst angefallen sind und deren Ausfall sich konkret auf die Pandemie zurückführen lässt.

Neben dem bereits oben im Kontext von Abbildung 1 angesprochenen € 65 Mio. coronabedingten Verschiebungseffekt im GJ 20/21 beläuft sich nach Kalkulation der Bayern der coronabedingte Umsatzausfall für die Geschäftsjahre 19/20 und 20/21 auf insgesamt ca. € 140 bis 150 Mio. In einer hypothetischen Saison 19/20, in der es kein SARS-CoV-2 gegeben hätte, alle Zuschauer wie gehabt in die Stadien hätten kommen dürfen und alle Wettbewerbe normal abgelaufen wären, hätten die Bayern im Geschäftsjahr 19/20 nach ihrer Kalkulation mit € 805 Mio. Umsatz auf Konzernebene erstmals die € 800 Mio.-Marke geknackt. Von dem Delta zum tatsächlichen Wert von € 698 Mio. entfallen ungefähr € 42 Mio. auf ausgefallene Einnahmen, davon ungefähr € 30 Mio. auf nicht erfolgtes Ticketing und der Rest auf entfallene DFL-TV-Einnahmen und Mindereinnahmen beim Sponsoring. Im GJ 20/21 hätte der Konzern nach derselben Kalkulation immerhin noch einen Umsatz von € 734 Mio. gemacht, wovon allein kalkulierte € 96 Mio. auf die nahezu vollständig weggebrochenen Einnahmen beim Ticketing und der Vermarktung der Logen zurückzuführen sind.

Ausgaben

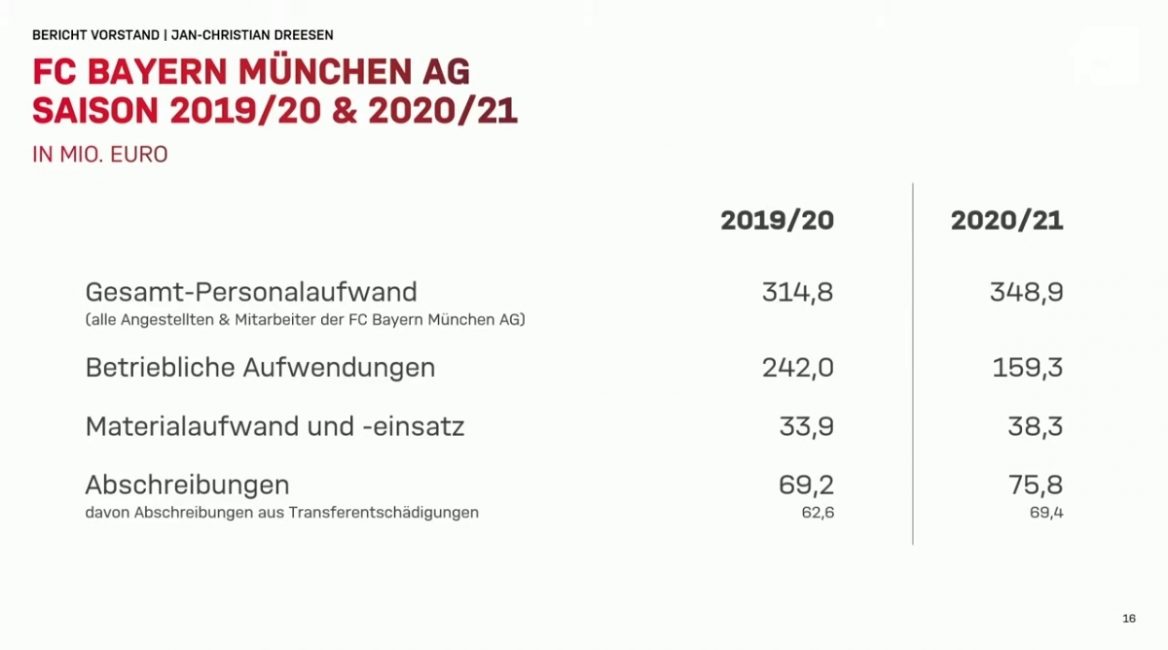

Auch die Ausgabenseite der Bayern ist von den Auswirkungen der COVID-19-Pandemie nicht unbeeinflusst geblieben. So ist der Personalaufwand der AG, ohnehin die größte einzelne Aufwandsposition in der Bilanz, im GJ 20/21 gegenüber dem Geschäftsjahr zuvor um 35 Mio. auf rund 350 Mio. € gestiegen, dem höchsten Wert jemals. Allerdings ist dieser durchaus nennenswerte Aufwuchs im Vergleich zum Vorjahr zu gut 17 Mio. € auf die Spielverlegungen und damit später angefallene Prämienleistungen an die Spieler zurückzuführen, ohne die er ungefähr konstant geblieben wäre (siehe Abb. 7).

Der zweitgrößte Kostenblock sind die sonstigen Betriebsausgaben der AG, die im GJ 20/21 um ungefähr 80 Mio. auf € 160 Mio. zurückgingen, da in diesem GJ mit Ausnahme eines einzigen Spiels kein regulärer Spielbetrieb stattfand, generelle Kosteneinsparungen erzielt werden konnten und vergleichsweise geringe Restbuchwerte aus Spielerabgängen ausgebucht werden mussten.

Die Abschreibungen der AG, die drittgrößte Kostenposition, betrugen im betrachteten GJ ungefähr € 70 Mio. Bei einem Fußballverein bestehen diese Abschreibungen zum weit überwiegenden Teil aus Abschreibungen auf den immateriellen Vermögensgegenstand „Lizenzspieler“ und repräsentieren deren buchhalterisch angesetzten zeitlichen Wertverlust. Aufwand für Abschreibungen auf Spieler fällt bei den Bayern schon seit vielen Jahren – und vollkommen coronaunbeeinflusst – in ungefähr der gleichen Höhe von etwa € 60 bis 70 Mio. an. Dies zeigt, wie viel Geld der FC Bayern jedes Jahr einnehmen muss, nur allein um die Abschreibungen auf seinen Spielerkader zu verdienen (von den Gehaltsausgaben ganz zu schweigen).

Abbildung 8 stellt die einzelnen Aufwandspositionen noch einmal im Überblick der.

EBIT, Liquidität und Cash Flow

Wie eingangs bereits erwähnt, betrug der Jahresüberschuss des FC Bayern Konzern im GJ 20/21 € 1,9 Mio., der geringste Wert seit über 10 Jahren. Der EBIT, die Einnahmen eines Unternehmens vor Kapitaldienst und Steuern und bei einem Fußballverein eine gute Annäherung an die Einnahmen aus der operativen Geschäftstätigkeit, lag für den Konzern bei € 4,5 Mio., dem mit Abstand geringsten Wert seit 10 Jahren. Der EBITDA des Konzerns, der EBIT plus Abschreibungen, lag bei € 96,4 Mio., dem geringsten Wert seit acht Jahren.

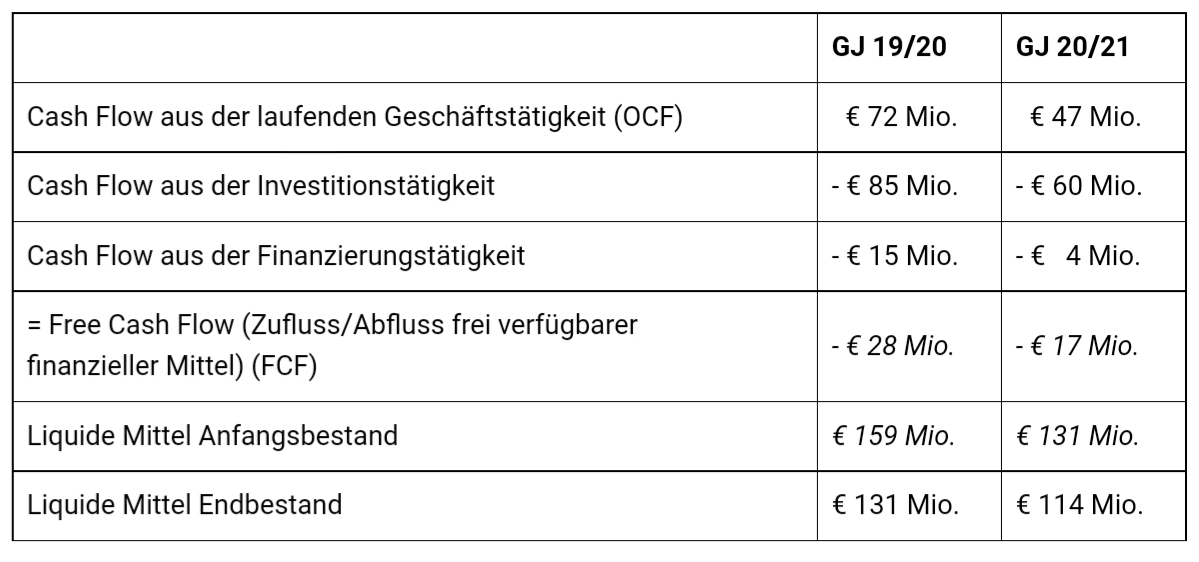

Da der FC Bayern aus Überzeugung kein langfristiges externes Fremdkapital zur Finanzierung seiner laufenden Geschäftstätigkeit aufnimmt (vulgo: Schulden macht), ist für ihn der „operative Cash Flow“ (OCF) als Kennzahl der aus der regulären Geschäftstätigkeit heraus intern generierten liquiden Mittel eine zentrale Kenngröße seiner Refinanzierungsfähigkeit. Im GJ 20/21 betrug der OCF € 47 Mio., nach € 72 Mio. im Jahr davor. Der „free Cash Flow“ (FCF), der im wesentlichen aus dem OCF abzüglich der im Geschäftsjahr fälligen Auszahlungen auf Investitionsvermögen und Finanzvermögen besteht, war in beiden GJ mit € -28 Mio. in 19/20 und € -17 Mio. in 20/21 negativ. Das heißt, dass der FC Bayern in beiden Geschäftsjahren mehr liquide Mittel (vulgo: Cash) für Investitionen in das immaterielle und Sachanlagevermögen (i. W. Spieler und materielle Infrastruktur) sowie Dividendenauschüttung ausgab, als er mit der operativen Geschäftstätigkeit einnahm. Dementsprechend sanken die verfügbaren liquiden Mittel in beiden Geschäftsjahren, das vielzitierte Festgeldkonto der Bayern wurde schmaler. Im GJ 19/20 schrumpfte es von € 159 auf 131 Mio. und im GJ 20/21 von € 131 auf 114 Mio.

Ausblick: Einnahmen, Ausgaben – quo vadis FCB?

In einer weiter gefassten Definition hatte der FC Bayern AG im GJ 20/21 für sein Personal bilanziell ungefähr € 420 Mio. an Aufwand zu veranschlagen, davon knapp € 350 Mio. für Gehälter und Sozialleistungen für seine Angestellten und rund € 70 Mio. für Abschreibungen auf die Spieler. Im Profifußball machen für einen Verein nur allein die jährlichen Gehaltszahlungen an das Personal regelmäßig zwischen 50 und 70, manchmal sogar über 100% des erzielten Umsatzes aus. Zweifelsohne ist der Personalaufwand damit ein zentraler, vielleicht sogar der zentrale Bestandteil in der strategischen Planung und im strategischen Kostenmanagement eines Vereins. Nirgends sonst auf der Ausgaben- wie Einnahmenseite gibt es für einen Verein einen ebenso großen wie einfach umzulegenden Hebel, relativ kurzfristig massive Kosteneinsparungen vorzunehmen und Erträge zu generieren, indem beispielsweise bestehende Spielerverträge nicht verlängert, neue Spieler nicht gekauft (oder günstigere Spieler gekauft) oder gegenwärtig unter Vertrag stehende Spieler verkauft werden. Wenn ein Profifußballverein also über die Anpassung von Kosten und Erträgen nachdenkt, ist kein Bereich so naheliegend wie der Personalaufwand.

Bereits auf der Jahreshauptversammlung im letzten November warnte Finanzvorstand Jan-Christian Dreesen eindringlich davor, dass es einen so beschönigenden Bilanzeffekt wie im GJ 20/21, das bilanziell enorm von der darin effektiv beinahe zwei Mal vollständig ausgespielten Champions League profitierte, so gut wie sicher nicht noch einmal geben werde. Er mahnte, dass in den kommenden Jahren wahrscheinlich spürbare Einschränkungen auf der Ausgabenseite nötig werden würden – natürlich in Abhängigkeit von der Entwicklung der Pandemie – um den FC Bayern wirtschaftlich wieder zurück in sichere Gewässer zu führen und nannte als wichtigste Stellschraube den Personalaufwand. In diesem Zusammenhang hob er die Personalkostenquote in Höhe von 58% im GJ 20/21 hervor, welche weit oberhalb der selbstgesteckten langfristigen Obergrenze von 50% gelegen habe, die die Bayern kurz- bis mittelfristig wieder zu unterschreiten beabsichtigten. Auch die Bayern haben also den Personalaufwand als ihren zentralen Angriffspunkt zur Gewährleistung der Wirtschaftlichkeit dass Vereins über die nächsten Jahre auserkoren.

Erschwerend für das Ziel von 50% kommt hinzu, dass der Vorstand laut Geschäftsbericht für das GJ 20/21 für das laufende GJ 21/22 ein nochmals gegenüber dem Vorjahr reduziertes Umsatzniveau von minus 10 bis 15% erwartet, was grob überschlagen ungefähr einem Minus von € 60 bis 80 Mio. entspricht. Ein Rückgang beim Umsatz sorgt logischerweise dafür, dass die angestrebte Reduktion der sich auf diesen beziehenden relativen Personalkostenquote noch einmal anspruchsvoller wird, als sie ohnehin schon ist.

Bereits unwiderruflich fest steht beispielsweise ein Rückgang der Einnahmen aus der DFL-Zentralvermarktung, welche wegen des neuen, geringer dotierten TV-Vertrages ab der Saison 21/22 und dem Ausfall weiter Teile der Auslandsvermarktung um ca. 20% auf € 90 Mio. fallen werden. Auf Jahre gesichert ist auch heute bereits ein kontinuierlich hohes Abschreibungsvolumen, bei welchem durch die Abschreibungen auf die großen Transfers der letzten Jahre Lucas Hernandez (2019), Leroy Sané (2020) und Dayotchanculle „Dayot“ Upamecano (2021) mit einer Belastung für die Bilanz von deutlich unterhalb von € 70 Mio. mittelfristig kaum zu rechnen sein wird. Zudem können durch das sehr frühe Ausscheiden sowohl aus dem DFB-Pokal als auch der Champions League, welches zum Zeitpunkt der Umsatzrückgangsprognose noch nicht feststand, diese Wettbewerbe nun nicht mehr dazu dienen, für etwas willkommene, ungeplante Aufhellung zu sorgen.

Konsequenterweise rechnet der Vorstand vor diesem Hintergrund auch mit einem weiter zurückgehenden operativen Cash Flow für das laufende Geschäftsjahr, den er sogar in den negativen Bereich abrutschen sieht. In Verbindung mit einem höchstwahrscheinlich auch weiterhin stabil negativen Cash Flow aus der Investitions- und Finanzierungstätigkeit werden die liquiden Mittel der Bayern auch im GJ 20/21 weiter signifikant schrumpfen. Ein Abnehmen des Festgeldkontos um weitere € 40 bis 50 Mio. auf dann € 60 bis 70 Mio. scheint nicht unrealistisch.

Bedeutung für Transferstrategie und mittelfristige Kaderplanung

Und so dürften die groben Umrisse der mittelfristigen Finanzplanung des FC Bayern für die nächsten Jahre im Prinzip mehr oder weniger feststehen: Sparsamkeit is the name of the game. Ungeachtet dessen, welche finanziellen Spielräume beim FC Bayern in einer aseptischen Laborbetrachtung über das Mittel Verschuldung theoretisch vorhanden wären (und die ich bereits im letzten Sommer in einem früheren Artikel ausführlichst erörtert habe), dürfte sich die tatsächliche Entwicklung der Ausgaben des Vereins in den kommenden Jahren wohl nur in eine Richtung bewegen: abwärts, bestenfalls seitwärts und dabei weiterhin so konservativ tastend, wie es in den letzten Monaten und Jahren schon zunehmend zu beobachten gewesen ist.

Der FC Bayern ist ein Verein, der eine grundsätzlich andere Strategie fährt als etwa Vereine wie Manchester City, PSG, oder Chelsea. Die Bayern sind darauf angewiesen, jedes Jahr aufs Neue ihre ökonomische Grundlage aus der eigenen, laufenden Geschäftstätigkeit heraus zu sichern, während viele der investorengetragenen Rivalen eine klassische „capital gains strategy“ verfolgen können. Das heißt, dass diese Clubs nicht zwingend darauf angewiesen sind, ihre laufenden Ausgaben kontinuierlich aus ihrer laufenden operativen Geschäftstätigkeit zu refinanzieren, sondern ihr Wert für den Investor sich aus dem materiellen und ideellen Wertzuwachs ergibt, den sie über den angesetzten Investitionshorizont erfahren. Dieser Wertzuwachs entspricht dem (kalkulierten) Verkaufspreis des Vereins am Ende des geplanten Investitionshorizonts abzüglich des Einkaufspreises. Solange dieser – aufgrund des rasanten globalen Wachstums des Marktes „Fußball“ in großen Teilen exogen induzierte – Wertzuwachs höher ist als die über denselben Zeitraum angehäuften Verluste plus Investitionen in den Verein, macht der Investor einen Gewinn. Ein aktuelles Zahlenbeispiel bietet der FC Chelsea, den Roman Abramovich im Jahr 2002 für ca. £ 140 Mio. (inklusive Schulden) gekauft hat und in den er bis heute je nach Schätzung bis zu £ 2 Mrd. an Fremd- und Eigenkapital gesteckt haben soll. Wenn Abramovich den Verein jetzt für kolportierte £ 3 bis 3,5 Mrd. veräußern kann, wie es durch die Medien geistert, hätte er unter dem Strich einen Gewinn von ca. £ 1 bis 1,5 Mrd. über ~20 Jahre gemacht, selbst wenn der Club hypothetisch in keinem einzigen dieser 20 Jahre auch nur einmal einen positiven Jahresüberschuss erzielt hätte.

Der FC Bayern ist kein solcher Investorenclub. Der FC Bayern fährt keine Capital-Gains-Strategie. Der FC Bayern legt gesteigerten Wert darauf, sich wirtschaftlich konsequent und durchgängig aus dem laufenden operativen Geschäft zu tragen. Er muss es auch, wenn er die Existenz des historischen Kerns des Vereins, des e. V., nicht gefährden möchte, der ganz erheblich von den jährlichen Dividendenauschüttung des Konzerns abhängt, die ihrerseits wiederum davon abhängen, dass der Fußballbetrieb regelmäßige Gewinne einfährt.

Als zusätzliche Restriktion des zukünftigen Handlungsspielraums kommt noch hinzu, dass es eine Illusion wäre anzunehmen, dass der FC Bayern in der jüngeren Vergangenheit außerordentlich sparsam mit den Ausgaben für seinen Spielerkader gewesen sei. Aktuell liegt der Verein in der Summe der jährlich gezahlten Spielergehälter auf Platz 6 in Europa (siehe Abb. 9).

Auch bei den Ausgaben auf dem Transfermarkt war der Verein in den letzten Jahren mit zahlreichen Akquisitionen der Gewichtsklasse > € 30 Mio. wie Upamecano, Sané, Tolisso, Pavard, Sanches, Hummels und, nicht zu vergessen, Hernandéz nicht gerade geizig, während bei günstig(er)en Spieler wie Sabitzer, Richards, Roca, Sarr, Costa, Choupo-Moting, Coutinho, Cuisance, Perisic, Dantas und Odriozola einfach die schiere Masse an Ausgaben-Kleinvieh den Mist macht – und selbstverständlich laufen auch diese Leute nicht nur für einen warmen Händedruck auf.

So ergibt sich ein komplexes Bild an Faktoren, die den FC Bayern in seiner wirtschaftlichen Handlungsweise leiten, einige zeitlos, andere aktuellen Umständen geschuldet: Das Bemühen, aus dem laufenden operativen Geschäft heraus regelmäßige Gewinne zu erzielen, das traditionelle Bekenntnis zur Schuldenfreiheit, die pandemiebedingten Umsatzauseinbußen sowie Verengung des Umsatzerzielungsspielraums, und die wirtschaftlich aufwändige Transferhistorie der letzten Jahre, die den Handlungsspielraum des Vereins über erfolgte Ausgaben und Kapitalbindung begrenzt.

Vor diesem Hintergrund bin ich mir sicher, dass der FC Bayern gerade geflissentlich daran arbeitet, sowohl seine Treffsicherheit als auch Kosteneffizienz auf dem Transfermarkt in den kommenden Transferperioden spürbar zu erhöhen. Scheinbar gemäß einem Notfallprotokoll durchgeführte Last-Minute-Käufe kurz vor Transferschluss, wie es sie in den vergangenen Jahren wiederholt gegeben hat, gehören hoffentlich der Vergangenheit an. Auch Ablösesummen von € 80 Mio. und mehr für einen einzelnen Akteur werden sich vermutlich so bald nicht wiederholen und auch auf dem sich abzeichnenden Weg der Sparsamkeit im Umgang mit bereits unter Vertrag stehenden Spielern wird der Verein mutmaßlich weiter voranschreiten. Die Diskussion über „Wertschätzung“, der Abgang Alabas und Süles, die nicht gezogene Kaufoption etwa von Perisic, die sich wie Kaugummi hinziehenden Vertragsverhandlungen mit Coman, Gnabry, Müller usw. zeigen, wie sehr sich die Denkkategorien in Sachen Kostenmanagement und Kostenbewusstsein beim Verein in den letzten Jahren schon verschoben haben und weiter verschieben werden.

Was bedeutet all dies konkret für den bald anstehenden Transfersommer? In den Köpfen der Fans mögen Namen wie Haaland, de Ligt, de Jong, Rüdiger, Bellingham, Camavinga oder Nkunku herumgeistern – und sie werden das auch weiterhin tun, ein gesteigerter Realitätssinn war noch nie essentieller Bestandteil des Fan-Seins 😉 – aber die Wirklichkeit besteht aus eher gemäßigt bepreisten Spielern wie Gravenberch, Mazraoui und Ginter sowie noch jüngeren und noch unbekannteren Spielern aus der zweiten Reihe der internationalen Begehrlichkeit. Zudem versichert der Verein seit Jahren tapfer, den Output aus der eigenen Jugendabteilung wieder signifikant anheben zu wollen. Bis dato ist dies zwar noch ohne durchschlagenden Erfolg geblieben, aber auch hier darf man ja träumen, die Realität holt einen dieser Tage oft schneller ein, als einem lieb ist.